大多数玩家或都将面临一样的命运:要么被整合,要么被出清。

来源 | 运联智库(ID:tucmedia),作者 | 运联研究院 田勇,编辑 | 小L

1、2021中国跨境电商物流30强解读

中国跨境电商物流市场,伴随着我国跨境电商业态的蓬勃发展而不断成长,在跨境电商物流的各条产品线上都涌现出了很多茁壮成长的各类企业。

但一直以来,我们也必须承认,跨境电商物流行业作为支撑整个跨境电商大厦的地基和柱石,缺乏足够的透明度和关注度。外界对跨境电商物流行业的认识不仅不够清晰,而且存在很多误读。

更为严峻的是,跨境电商物流市场的各参与主体,对自身所处的这一细分市场也并不全然了解,甚至在立场导致的偏见和疫情推高的繁荣表象中,摸不清自身发展的精确方向和行业整体的宏观走势。

之所以造成以上内部、外部各界对跨境电商物流市场的模糊,甚至错误的认识和解读,根本原因在于很多跨境电商物流生态的参与者与观察者,都缺乏对市场现状及其背后根本规律的清晰认识和把握;直接原因则是,大家普遍对跨境电商物流市场缺乏精确、全面、深刻、客观的研究和洞察的切入点和抓手。

1.1 排名亮点:中国跨境电商物流行业第一份依据详实企业营收数据的排名

运联智库本次推出的《2021中国跨境电商物流TOP30》,不仅是运联智库基于自身对跨境电商物流及国际贸易供应链的多年积累、洞察,自然而然对物流细分市场研究、尽调、咨询业务的战略性覆盖;更希望能以排名为起点,让上述跨境电商物流行业的内外部参与者获得一个可以用于在动荡不安的疫情迷雾之下,思考、评估、洞察、讨论企业自身坐标和跨境电商物流市场发展趋势的真正精确、可靠的抓手。

本次排名有三大亮点值得关注:

亮点一,《2021中国跨境电商物流TOP30》是行业内第一份依据详实的企业营收数据,而进行的行业内前30名企业的客观呈现。充分利用量化的力量,不仅可以帮助我们看清楚每个企业经营现状的核心现实,也可以让我们有了观察跨境电商物流市场总体格局的一把钥匙。

用数据说话,总好过模糊的“强”“弱”“大”“小”“集中”“分散”等似是而非、不可证伪的描述性概念,而且可以为进一步的行业研究、洞察,提供直观、可靠的论据支撑。

亮点二,《2021中国跨境电商物流TOP30》是跨境电商物流市场的第一份由垂直、深耕我国物流行业的独立第三方研究机构发布的排名。

聚光灯下充分竞争的细分市场内的玩法,往往直白且尽是“阳谋”。彼此之间的段位、差别一目了然,鲜有争议。而对于跨境电商物流市场来说,基于错综复杂的利益纠葛、高下难辨的同质化竞争、飞速成长的“自我感觉良好”、本身带有的宣传公关属性等动因,一份“置身事外”的企业排名,就显得尤为必要且珍贵。运联智库的本次排名,用最接近客观真实的方式,仅依据营收这一硬指标,在不受任何利益相关方外力影响的环境下,根据自身逻辑及经验积累,对数据进行收集并核实、回归客观真实,从而保质保量地输出了排名榜单。

亮点三,如亮点二所提及的,《2021中国跨境电商物流TOP30》所依据的企业营收数据,是经过集中收集、逻辑验证、多方评估,最终由运联智库依据自身逻辑独立估算等步骤产生的。经此步骤,最大限度地避免了企业数据的虚高,也能够客观地还原一些本来默默无闻、暗自成长的企业的真实收入现状;从根本上避免了被业内企业及任何利益相关方所左右,最大限度地发挥了运联智库作为独立第三方机构的独立性和客观性。

1.2 排名解读:纵腾集团186亿领跑、以6亿营收为门槛

《2021中国跨境电商物流TOP30》以纵腾集团186亿元营收领跑,其中“百亿俱乐部”还包含中国外运的跨境电商物流业务及递四方(4PX),最终以扬程国际物流的6亿元营收为TOP30进入门槛。

TOP1~10内的企业,除“百亿俱乐部”外,还包括在2021年已启动IPO的燕文、顺丰国际业务中的跨境电商物流业务等玩家,最终以义乌盈和的21亿元营收作为TOP10准入门槛。

TOP11~20排名内,由排名第11位的飞特领衔(18.5亿元),营收开始低于20亿元,最终以联宇的12亿收元尾,作为TOP20的进入门槛。

TOP21~30排名内,由11,6亿元的锦联开始,以6亿元营收的扬程收尾。就拥挤程度而言,此区间应该是竞争最为激烈的,但排名中也出现了以亿元为单位的营收断档。这说明,还有很多营收高于6亿元的企业没有被纳入进来,运联智库会继续深挖,让更多优质的企业被公众所熟知。

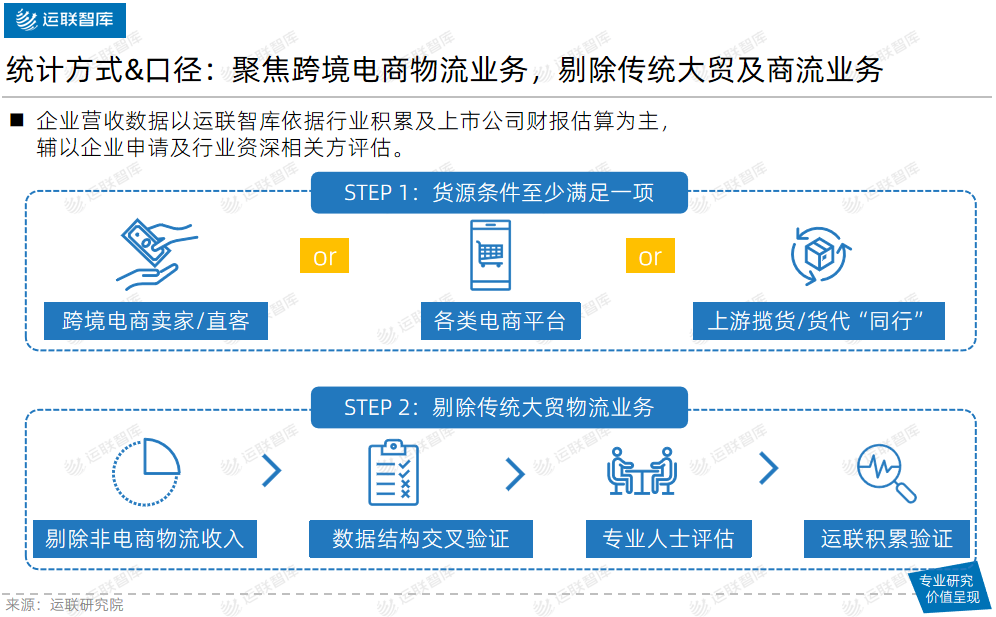

1.3 排名数据口径:聚焦跨境电商物流业务,综合评价、估算、验证,力求准确

正如前文亮点三中提到过的,本次排名所依据的企业营收数据是严格遵循特定步骤产出的,以确保排名的准确性和严谨性。但是,在进行数据核实和评估步骤之前,还有一步“基石”性的动作:确立企业业务属性并严格遵循“只统计跨境电商物流业务收入”的原则。

“只统计跨境电商物流业务收入”的原则,意味着需要将企业的传统大宗贸易货代收入、商流贸易收入、跨境工程物流收入等收入项剔除,以此确保企业间排名评比的公平性和准确性。

同时,为确保所统计企业是跨境电物流企业或有跨境电商物流业务,企业必须满足以下三个对收入来源的约束条件之一:收入来自跨境电商卖家/直客、来自各类电商平台导流、来自上游直接触客的揽货/货代“同行”。

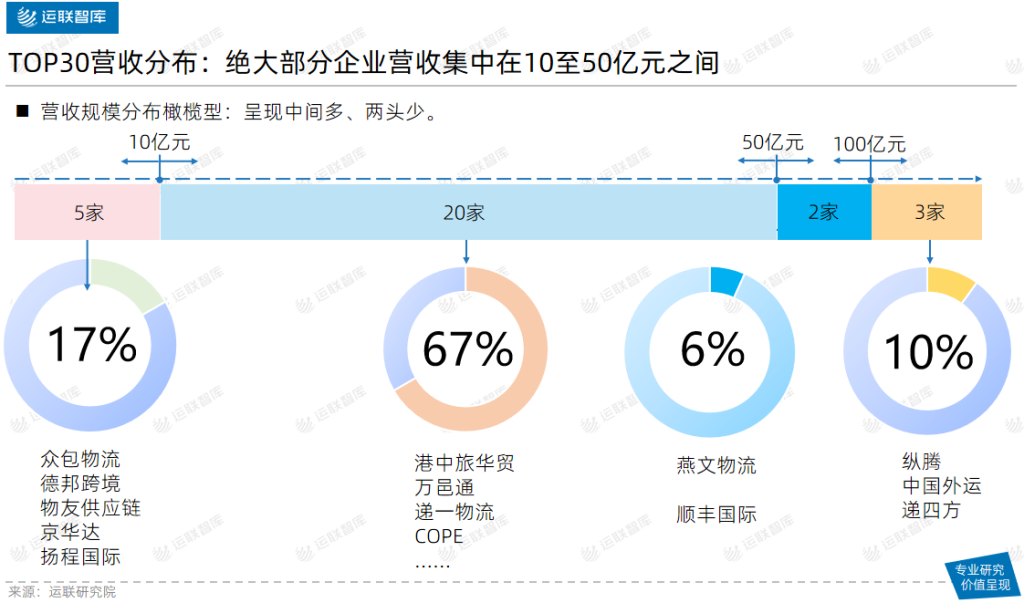

1.4 TOP30收入分布:10至50亿元区间最为拥挤

榜首企业的营收,是6亿元门槛企业营收的31倍。而这31倍的空间内,企业营收分布却并不均匀。除3家“百亿俱乐部”外,紧随其后的50至100亿元营收区间内只有2家企业。

与之形成鲜明对比的是, 10亿元至50亿元的营收区间内,却聚集着20家企业,占比76%,有些熙熙攘攘。另外,营收10亿元以下的企业却也只有5家。

总的来说,TOP30企业大部分集中在10亿元至50亿元的营收区间内,使得TOP30呈现明显的中加大,两头小的橄榄状分布。

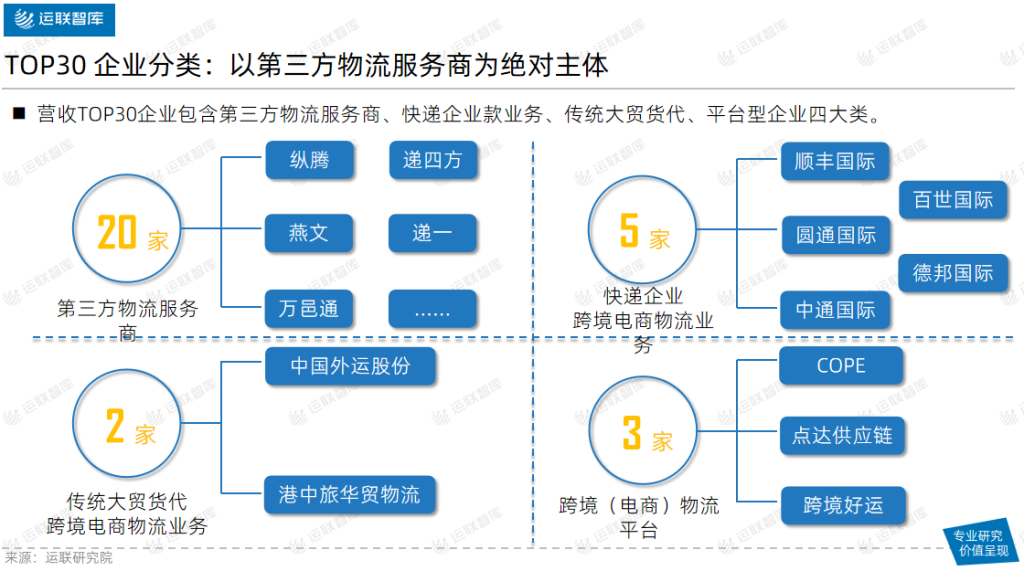

1.5 TOP30企业类型:以第三方服务商为绝对主体

就入围TOP30企业的属性来说,绝大部分属于独立第三方服务商,总计有20家,如纵腾、递四方、燕文、递一国际等。其次是快递企业跨境电商物流业务(5家入围,如顺丰国际、中通国际、德邦跨境等);另外还有3家平台型企业和两家传统大贸货代企业的跨境电商物流业务。

2、跨境电商物流市场现状解读:没有巨头,只有相对大一些的玩家

除了头部TOP30企业的盘点,当我们把目光投射到跨境电商物流市场整体的时候,就会发现,相对于如此庞大的市场容量(当然市场容量本身也是在动态变化当中的),TOP30企业的营收体量仅仅占据冰山一角。

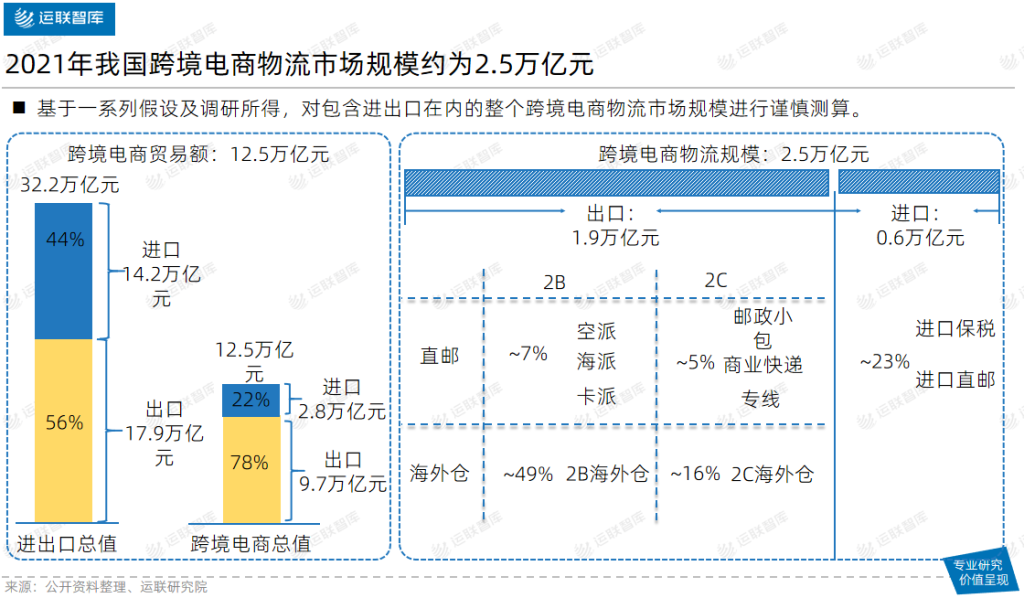

2.1 运联估算:2021年我国跨境电商物流市场总容量约为2.5万亿元

经运联独立测算,包含跨境电商进出口物流、仓储在内,我国2021年跨境电商物流市场规模保税估算约为2.5万亿元。

本次测算基于对我国2021年进出口货物贸易总额的冷静估算,并应用基于科学调研的不同类型的卖家成本结构,纳入随时间变化的物流、仓储等成本结构模型,再结合宏观运价变化等因素,应用一系列假设比例(同样基于数据求证和调研),估算出我国跨境电商物流市场的总体容量。

同时,通过细分的手段,预测未来各细分物流形式在整个跨境电商物流赛道中的占比,以期为未来的市场走向奠定市场格局演变的逻辑起点。

2.2 市场集中度:极度分散、鱼龙混杂

就2021年2.5万亿元的市场规模来看,我国跨境电商物流市场呈现极度分散的竞争格局。其分散程度可以量化为:CR10约为3.1%、CR20约为3.4%、CR30约为4.1%。

市场集中度数据的背后,是以数以万计的中小服务商为主体组成的混战市场。其中不乏营收不高,但在扎扎实实做运营、实实在在控资源、勤勤恳恳打磨服务质量的企业,但目前却不为公众所知。这不仅是此类企业的损失,更是跨境电商物流行业的一大短板,也是此次运联智库推出行业排名的原因之一。

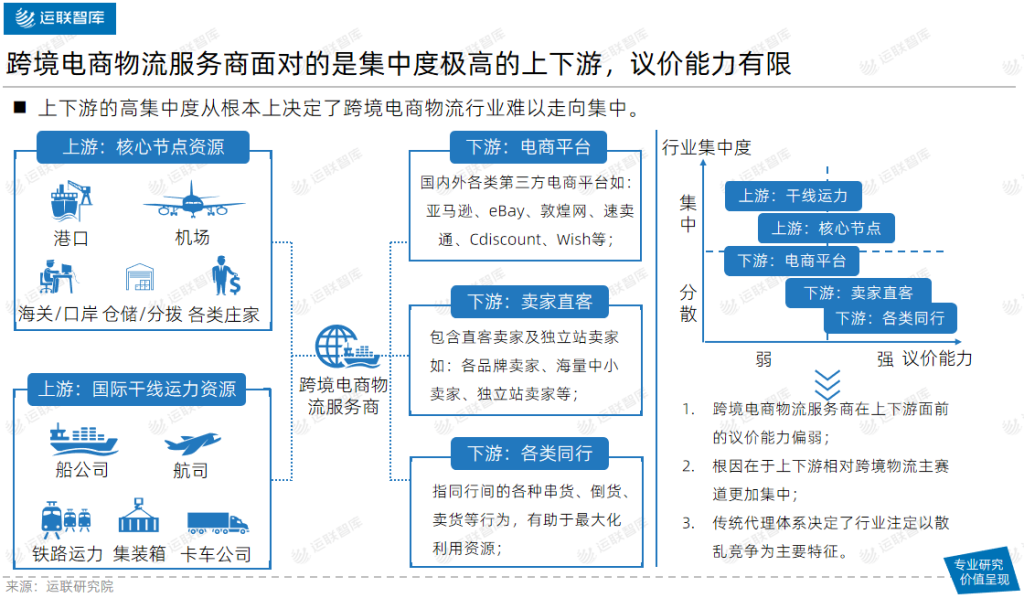

2.3 直接原因分析:上下游产业格局决定了服务商话语权

本着知其然还要知其所以然的原则,我们也有必要剖析清楚,究竟是什么原因导致了跨境电商物流市场的散乱状态。

首先,我们从现象入手进行剖析。扒开跨境电商物流服务商所处的产业链结构,我们会清晰地看到,其上下游的参与主体以及参与主体的市场集中度,进而可以很容易地获知跨境电商物流服务商在整个产业链中的话语权强弱。

因此,总结起来看,我们可以很轻松地得出一个结论:跨境电商物流服务商是在夹缝中生存的业态。此种产业地位,不会随着外部市场的变化而产生根本性转变(可能会有局部的、暂时的供需关系造成的强弱势转化,但话语权终究还是掌握在少数上下游主体手里),由此直接造成了跨境电商物流市场的散乱状态。

3、市场趋势判断:三大体系或构成行业终局

3.1 根本原因分析:关键资源的组织效率和使用效率先天不足

分析完直接原因,我们可以再进一步洞察,造成跨境电商物流市场极度分散的根本原因。

话语权偏弱的背后,是跨境电商物流服务商对关键资源的组织效率和使用效率的低下。所谓资源使用效率,是指站在资源本身的角度,单位时间内跨境电商物流服务商能够利用的资源的产能占该项资源在相同的时间段内全部产能的比率;而资源组织效率,是指站在服务商的角度,单位时间内能够组织起来的可用资源数量占理论上相同时间段内可组织的资源数量的比重。

梳理清楚关键概念后,我们可以看到,无论是面对上游的港口、机场、各类庄家等关键资源,还是面对下游的大卖家直客、电商平台等主体,服务商们普遍忍受着较低的关键资源的组织效率和使用效率。这就从根本上决定了,跨境电商物流服务商在整个跨境电商物流产业链当中的弱势地位,也就是跨境电商物流市场极度分散的根本原因。

3.2 整合方向一:电商平台亲自下场直控所有物流节点及服务

回望2021年的国际供应链市场,可谓大事频发,让人目不暇接。其中和跨境电商物流关系最直接、也是最触动笔者的新闻事件,有两个:一是亚马逊在义乌设立集货仓开始直接收货;二是马士基越过货代直接对接大B客户的一系列动作。

亚马逊的新动作,是否预示着集聚了大量流量的主流电商平台,亲自下场直控物流交付闭环体系的大趋势?这也就引发了我们关于各大电商平台,是否会大概率在平台流量足够大之后,为充分保障交付体验和供应链安全,亲自直控全流程端到端的物流业务的预判。

试想,如果未来有以亚马逊为代表的,越来越多的电商平台开始着力构建直控物流体系,直至完全自建物流交付能力,目前市场上的各类跨境电商物流服务商会面对什么命运?是否会出现平台出面直接对接上下游关键资源的情况?

3.3 整合方向二:跨境物流行业内的自发整合交相辉映

以马士基为代表的干线运力资源,对上下游的整合以及直接触客的动作,是否意味着未来更多的干线运力资源(以及各类关键资源)也会越过目前的跨境电商物流服务商,打造出自己主导的端到端国际物流交付体系?如果此类现象普遍发生,现有的跨境电商物流服务商将何去何从?

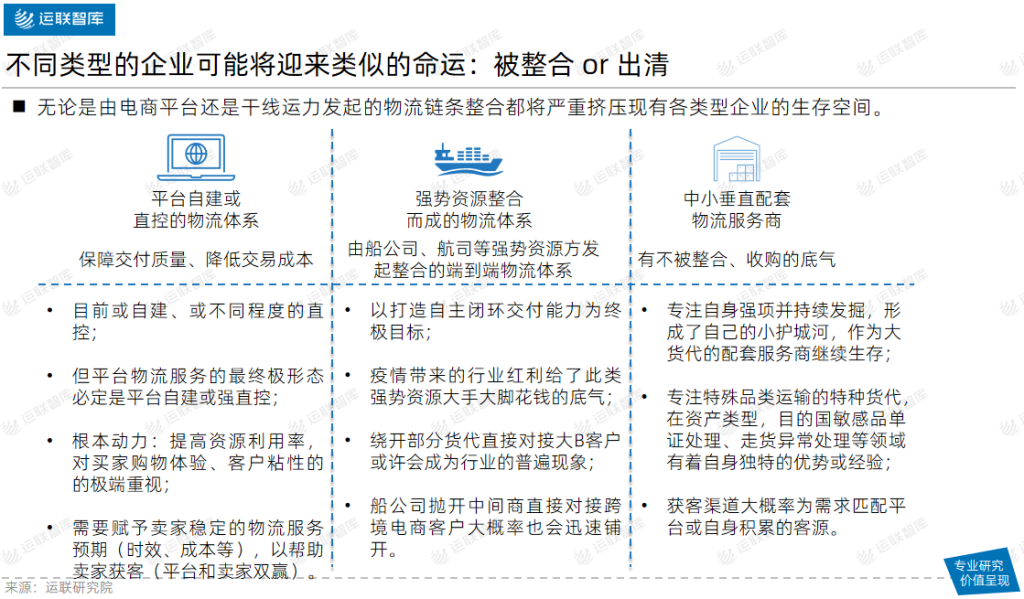

3.4 终局判断:被整合 or 出清

基于对以上整对合方向的探索,我们可以初步得出一个结论,即目前的大多数跨境电商物流服务商(包含各种类型),将面对要么被整合,要么被迫退出市场的结局。当然,这将是一个相对长期的过程,期间大概率会有逆势现象的出现和阶段性自发的调整动作。

从终局的角度来看,当市场发育成熟以后,我们可能会看到三大类服务商活跃在跨境电商物流市场:平台自建或直控的物流体系、强势资源整合而成的物流体系、中小垂直配套物流服务商。三者分别对应以上平台整合、关键资源整合以及特殊货的垂直服务体系。